Здравните експерти остават загрижени за световното разпространение на нов вариант на COVID-19, Omicron, но може да минат седмици, преди да разберем колко опасен всъщност може да бъде този щам.

инвеститорите продължават да подчертават, че фондовият пазар в САЩ е силен и Федералният резерв е готов да ускори отпускането на своята програма за парични стимули. Това твърдение се подкрепя от 2-процентното покачване на основните индекси на Уолстрийт и отскока на зелените пари.

В края на вчерашната търговска сесия американският фондов пазар се повиши, след като двете предишни търговски сесии затвориха на червено.

Борсовите индекси трябва да преодолеят неотдавнашната поредица от спадове и може да се повишат през следващите 12 месеца, според анализатори, анкетирани наскоро от Ройтерс.

Очаква се индексът S&P 500 да удължи своето рали тази година и да се повиши със 7,5% до края на 2022 г., достигайки нивото от 4910.

Според BNP Paribas индексът S&P 500 вероятно ще се покачи до 5100 до края на следващата година.

Въпреки опасенията, породени от новия щам на COVID-19, банковите специалисти очакват корпоративните печалби да растат по-бързо, отколкото експертите от Уолстрийт прогнозират.

BNP Paribas смята, че е малко вероятно да се повиши данъците за компаниите през следващата година. Други рискове за бизнеса, включително прекъсване на веригата на доставки и повишаване на лихвения процент на Федералния резерв, пазарите лесно биха преодолели, смятат анализатори.

Съществува и възможност Федералният резерв да не затегне политиката си толкова, колкото беше в миналото.

Предишното повишение на лихвите на Федералния резерв достигна връх от 2,25%-2,5% през 2018 г. Но предстоящият цикъл може да приключи под 2%, според прогнозата за фючърсни лихви на САЩ за пет години.

Този процент, който е по-нисък от прогнозата от Федералния резерв от 2,5%, отразява, че затягането на политиката на регулатора може да приключи преди лихвените проценти да достигнат целта за инфлация на централната банка от 2%. Това означава, че реалните лихвени проценти в САЩ вероятно ще останат отрицателни.

Това, което сега движи по-дългата част от кривата на доходността на съкровищницата, е очакването, че след като централната банка на САЩ започне да повишава лихвите, тя няма да може да се доближи до нивата, които е достигнала в предишни цикли, според стратезите на Bank of America.

Инвеститорите все още възприемат всякакви негативни страни на фондовия пазар като възможност за покупки, вярвайки, че в свят, в който облигациите, коригирани с инфлацията, дават доста под 0%, просто няма алтернатива.

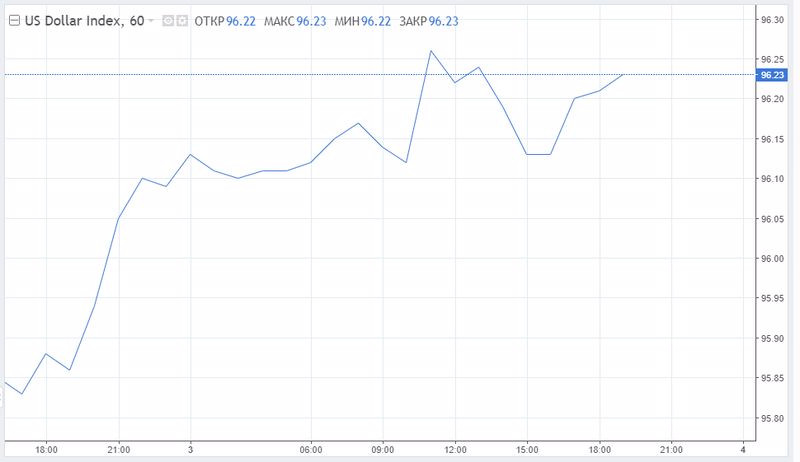

Щатският долар се търгува близо до 17-месечен връх и остава любима валута сред инвеститорите.

Индексът на долара затвори сесията в четвъртък с лек излишък за втори пореден ден и продължава да поддържа по-високите си нива в петък.

Разликата в лихвените проценти ще бъде гореща тема за Forex през следващите три месеца, според консенсусната прогноза на експерти на Reuters, поставяйки зелената пари в уникална позиция за подобряване на представянето си спрямо своите колеги.

Индексът на USD нарасна близо 7% за годината до най-високото си ниво от 2015 г. и получи тласък в сряда от председателя на Федералния резерв Джером Пауъл, който намекна на пазарите, че централната банка ще повиши лихвите по-рано от очакваното.

Доларът вероятно ще намери нови поддръжници през следващите седмици, дори сред онези анализатори, които все още очакват да отслабне в краткосрочен до средносрочен план.

"Доларът е в добра позиция да повтори това, което има тенденция да прави", казаха анализаторите от JP Morgan.

"Обикновено, средно, доларът се е покачил с четири процентни пункта в широки индекси през шестте месеца преди първото повишение на Федералния резерв и това вероятно не е неразумна прогноза за мислене за това колко може да има повишение за долара този път наоколо", добавиха те.

Въпреки опасенията, че дългите позиции по долара може да попречат на по-нататъшен растеж през следващите месеци, стратезите на Rabobank продължават да подкрепят долара спрямо еврото, предвид потенциала за по-агресивни действия от страна на Федералния резерв.

"Рискът от по-нататъшно оттегляне на щатски долари означава, че засега се въздържахме от преразглеждане на понижаването на нашата цел от EUR/USD 1,12. Въпреки това възможността за пробив по-ниско до 1,10 през следващата година се е увеличила", казаха експертите.

EUR/USD се бореше да се възползва от скромното си покачване в четвъртък, но в крайна сметка се оттегли с повече от 50 пипса от върховете на колебанието и затвори вчерашната търговия близо до 1.1300.

Докладите за еврозоната, публикувани предния ден, надминаха очакванията. Цените на производител се повишиха рязко през октомври и нивото на безработицата намаля. Тези данни обаче не добавиха оптимизъм към еврото, което продължава да страда, защото коронавирусът отново разбива Европа, а страните от региона са принудени да затегнат ограничителните мерки.

Освен това политиката на ЕЦБ остава доста мека в сравнение с други големи централни банки и това също оказва натиск върху еврото.

Междувременно нарастващите очаквания, че Федералният резерв рано или късно ще затегне монетарната си политика, за да ограничи упорито високата инфлация, продължават да подкрепят долара.

Няколко членове на FOMC - заместник-председателят на Федералния резерв Рандъл Куорлс, президентът на Федералния резерв в Атланта Рафаел Бостик и председателят на Федералния резерв в Сан Франциско Мери Дейли - подкрепиха идеята за ускоряване на темпа на намаляване на програмата за стимулиране.

Освен това доларът беше засилен от данните за американската икономика, публикувани в четвъртък. Броят на първоначалните молби за обезщетения за безработица за седмицата, приключила на 26 ноември, нарасна по-малко от очакваното до 222 000. Показателят от предходната седмица беше ревизиран на 194 000 от 199 000.

В петък двойката EUR/USD се търгува в тесен диапазон в рамките на 30 пипса.

Докладът за пазара на труда в САЩ за ноември е в светлината на прожекторите.

Икономиката на САЩ създаде 550 000 работни места миналия месец. Ако заплатите отговарят или надхвърлят очакванията, доларът вероятно ще се засили.

Силните данни също могат да дадат основание на Фед да ускори намаляването на програмата за закупуване на активи на следващото заседание, което ще се проведе на 14-15 декември.

Последните данни сочат силен растеж на БВП на САЩ през четвъртото тримесечие, което ще накара Федералния резерв да намали количественото облекчаване по-бързо. Следователно зелените пари ще се търгуват на по-високи нива поне до края на първото тримесечие на 2022 г., според специалисти от MUFG Bank.

"Но ние не вярваме, че по-бързото намаляване на лихвите през първото тримесечие на 2022 г. от Федералния резерв ще бъде последвано от множество (три) повишения на лихвите и очакваме Федералният резерв да се окаже много по-предпазлив при повишаването на лихвите и в крайна сметка ще осигури по-малко от пазарните цени – може би само веднъж повишение . Тази предпазливост ще предизвика преоценка, която в крайна сметка ще доведе до обезценяване на щатския долар", добавиха те.

След подобен сценарий експертите не изключват връщането на двойката EUR/USD до 1.2000 през първото тримесечие на 2022 г.

Увеличаването на различията в паричната политика между Федералния резерв и ЕЦБ беше ключов фактор за слабостта на еврото през последните месеци и тази ситуация може да продължи в началото на 2022 г. Въпреки това, политиката на ЕЦБ може да стане по-ястребова, ако инфлацията в еврозоната се окаже по-устойчива от регулаторът смята, че това ще укрепи еврото, добавиха експертите.

Двойката EUR/USD се възстановяваше под 1,1200 или от ниски нива от юли 2020 г., но спря близо до нивото на корекция на Фибоначи от 38,2% от спада до 1,1185 от 1,1690.

Ако двойката пробие съпротива в зоната от 1,1380 - 1,1385, това може да донесе допълнителни краткосрочни печалби за купувачите. Пробив от 1,1400 би позволил на биковете да достигнат 1,140 и 1,1500.

От друга страна, продължителната слабост под зоната 1,1260-1,1255, водеща до последващ пробив на 1,1235, ще се разглежда като нов тригер за мечките. Двойката може да тества повторно годишното дъно при 1,1185, последвано от 1,1145 и 1,1100.

БЪРЗИ ЛИНКОВЕ